(原标题:重磅!央行刚刚宣布)

央行又有大消息!

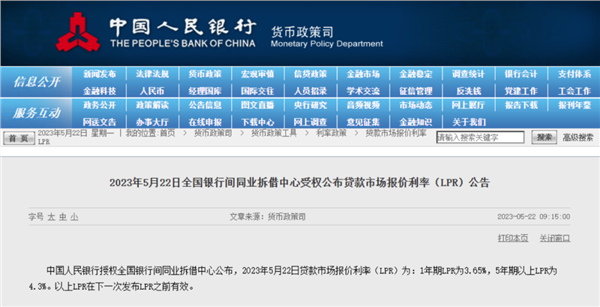

首先来看央行方面的消息:今日上午,中国人民银行授权全国银行间同业拆借中心公布,5月22日贷款市场报价利率(LPR)为:1年期LPR为3.65%,5年期以上LPR为4.3%。以上LPR在下一次发布LPR之前有效。

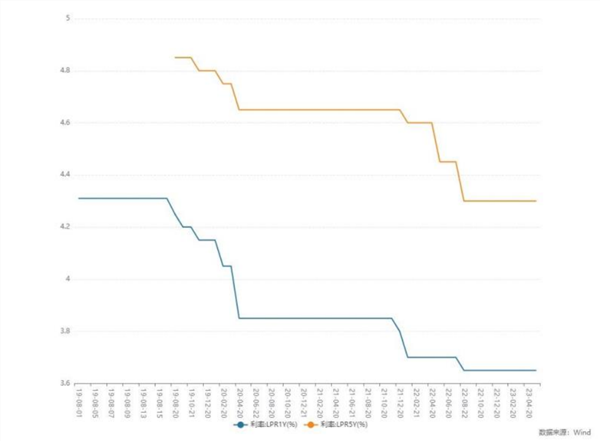

数据显示,自2022年8月LPR非对称性下调以来,LPR已经连续8个月“按兵不动”。此次5月LPR报价不变,系连续第9个月持稳。

在此之前,5月15日央行开展1250亿元MLF操作,本月MLF到期量为1000亿元,这意味着本月央行实施了250亿元净投放。5月MLF操作利率为2.75%,与上月持平。作为LPR的利率锚,5月MLF利率保持稳定,使得本月LPR下调的概率大幅降低。

光大银行金融市场部宏观研究员周茂华此前表示,本月LPR有望继续保持稳定。今年前4个月信贷数据表现强劲,尤其是企业中长期贷款延续扩张态势,反映目前利率水平整体处于合理区间。同时,近年来银行净息差压力持续增大,部分银行净息差已跌破警戒线。两方面因素叠加,短期LPR调降门槛仍偏高。

中信建投陈果策略团队也表示,综合考虑央行表态、存款利率变化以及房地产市场情况,预计5月LPR也将保持不变。鉴于当前的经济状况和央行的政策表态,市场可能会偏向于采取更为保守的策略,以应对可能的经济和金融市场的波动。

Wind数据显示,自2019年8月LPR改革以来,1年期LPR一共下调8次累计下调66bp,5年期以上品种共下调6次累计下调55bp。其中,2022年5月是唯一一次单独下调5年期以上品种;2022年以来,5年期以上LPR报价已经下调三次,累计下调35bp。

5月15日,央行发布今年第一季度货币政策执行报告。其中提出,稳健的货币政策要精准有力,总量适度,节奏平稳,搞好跨周期调节,保持流动性合理充裕,保持货币供应量和社会融资规模增速同名义经济增速基本匹配。

报告显示,近年来,在市场利率整体下行的带动下,实际贷款利率明显降低,有效支持了实体经济发展。2023年3月,新发放贷款加权平均利率为4.34%,其中企业贷款加权平均利率为3.95%,均处于历史低位。

展望下阶段,央行称,将继续实施好稳健的货币政策,合理把握宏观利率水平,持续深入推进利率市场化改革,健全“市场利率+央行引导→LPR→贷款利率”传导机制,为促进经济实现质的有效提升和量的合理增长营造有利条件。

平安证券固收团队认为,从央行货币政策执行报告来看,央行对经济的判断相对有定力,货币政策相对审慎。若无破局信号,短期内市场或较为僵持。打破市场平衡或引发货币政策新动作的线索可能包括:1)居民杠杆持续下行,价格进一步承压(环比与季节性的差距拉大),这将利好债市;2)产业政策(例如补贴居民消费)、财政或准财政发力,或对债市形成利空。